Cấp vốn cho thị trường bất động sản: Nên tập trung phân khúc trung – thấp cấp

Trong bối cảnh nền kinh tế nói chung và thị trường bất động sản hiện nay nói riêng, một chương trình tín dụng bất động sản khép kín tập trung vào phân khúc trung cấp trở xuống có thể là một giải pháp đáng xem xét nhằm hài hòa lợi ích của các bên.

Theo FiinRatings, việc cấp vốn cho thị trường bất động sản cần tập trung phân khúc trung – thấp cấp. Ảnh minh họa. Nguồn: Int

Trái phiếu doanh nghiệp bất động sản “ấm” trở lại

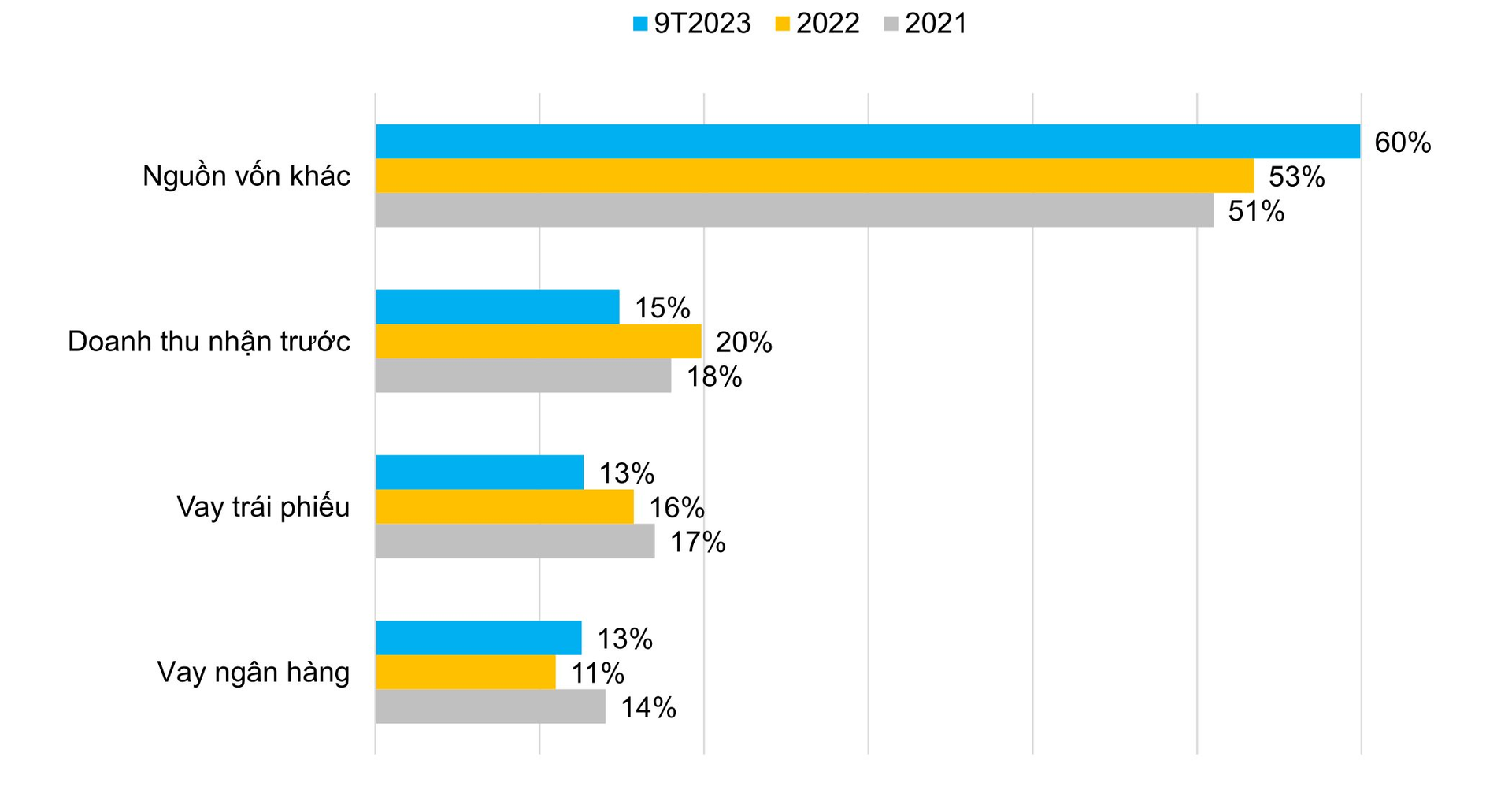

Số liệu dựa trên báo cáo tài chính của 50 doanh nghiệp bất động sản (BĐS) dân cư đang niêm yết cho thấy các doanh nghiệp này đang có tổng số nợ vay ở mức 180,3 nghìn tỷ đồng, nếu tính cả “nguồn vốn khác” thì số nợ vay ở mức 492,4 nghìn tỷ đồng.

Ở đây, “nguồn vốn khác” bao gồm vốn nhận từ các hợp đồng hợp tác đầu tư, hợp đồng hợp tác kinh doanh chiếm phần lớn. Thông tư 06 (được hoãn theo Thông tư 10) có tác động lớn đến nguồn vốn cho BĐS bởi “nguồn vốn khác” này có thể có nguồn gốc từ vốn vay ngân hàng.

Cơ cấu vốn nợ của các DN BĐS nhà ở niêm yết. Nguồn: FiinRatings

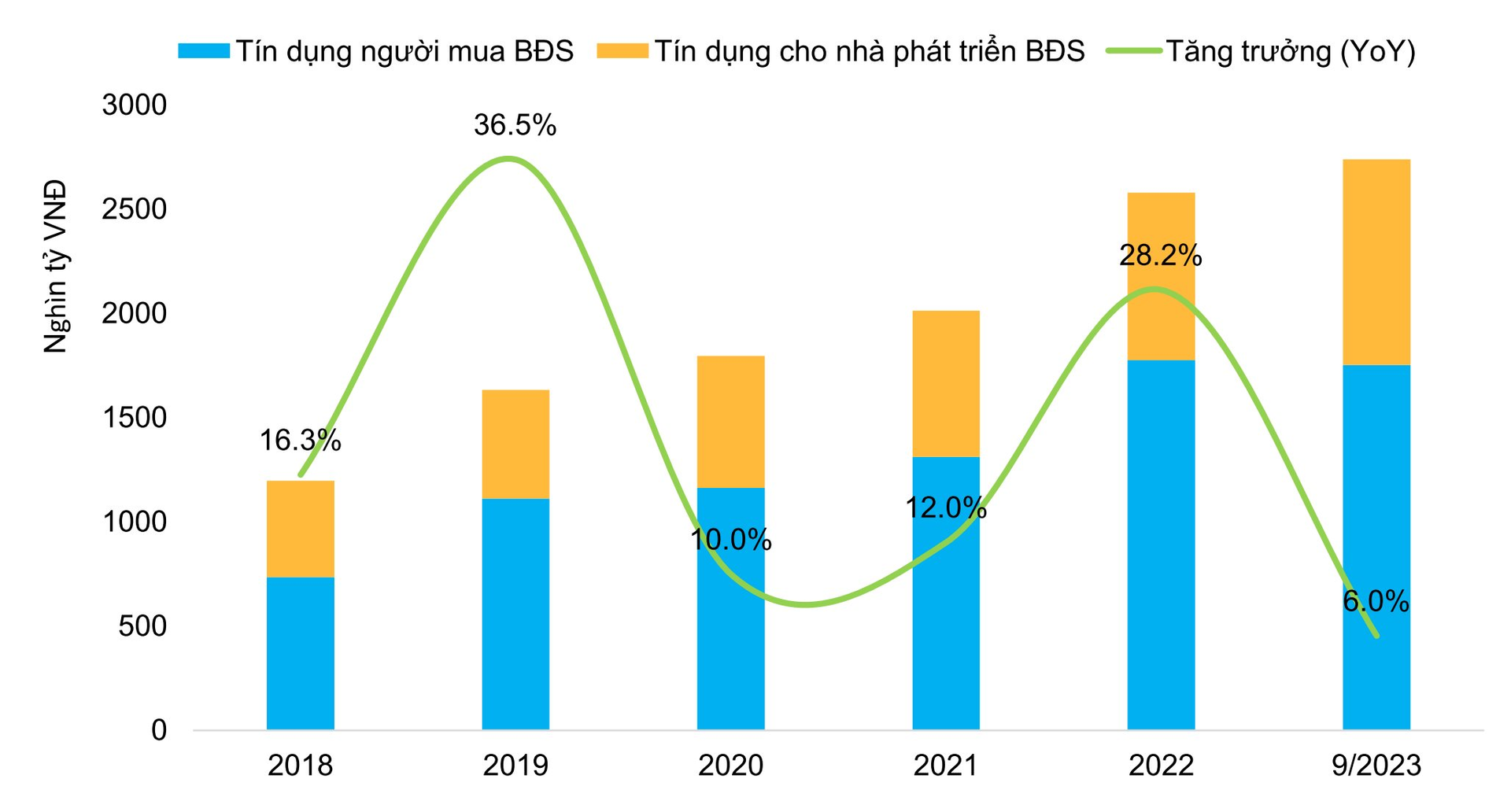

Về vốn tín dụng của hệ thống ngân hàng cho vay BĐS, diễn biến trong giai đoạn từ 2018 đến hết quý III/2023 cho thấy đà tăng trưởng liên tục qua các năm với đỉnh là năm 2019 (tăng trưởng 36,5% YoY). Sau đó, trong 2 năm 2020 – 2021, tỷ lệ tăng trưởng tín dụng ngân hàng đối với lĩnh vực BĐS ở mức 10-12% mỗi năm.

Năm 2022, cùng với sự nóng lên của thị trường BĐS tỷ lệ tín dụng ngân hàng đối với lĩnh vực này tiếp tục có sự tăng trưởng mạnh ở mức 28,2% so với cùng kỳ năm trước.

Đáng chú ý, trong 3 quý đầu năm 2023 dù thị trường chứng kiến không ít diễn biến kém tích cực nhưng tín dụng ngân hàng cho lĩnh vực BĐS vẫn duy trì đà tăng trưởng ở mức 6% và dự báo cả năm 2023 sẽ còn tích cực hơn.

Về kênh phát hành trái phiếu của các doanh nghiệp BĐS, thị trường bước đầu sôi động trở lại khi trong 10 tháng đầu năm 2023 đã có 82,9 ngàn tỷ đồng được phát hành, trong đó bao gồm 74,8 nghìn tỷ trái phiếu phát hành riêng lẻ với lãi suất coupon tương đối ổn định ở mức bình quân 11,92% với kỳ hạn bình quân 3,65 năm. Tuy nhiên, mức lãi suất huy động trái phiếu BĐS có biên độ dao động lớn từ 6 – 14,5% tùy theo chất lượng tổ chức phát hành hoặc do cả yếu tố cấu trúc thương vụ.

Hiện bối cảnh cung cầu trên thị trường trái phiếu doanh nghiệp BĐS đang chưa thực sự gặp nhau. Trong khi phía cung có phần bị hạn chế hơn do yêu cầu chặt chẽ hơn của các quy định mới (NĐ 65) và các doanh nghiệp tập trung vào cơ cấu lại nợ (NĐ 08) thì ở phía cầu gồm chủ yếu là ngân hàng cũng như tổ chức phi ngân hàng và nhà đầu tư cá nhân vẫn có tâm lý e ngại liên quan đến pháp lý do nhiều dự án chưa sạch về pháp lý hoặc mất nhiều thời gian cho việc hoàn thiện thủ tục.

Vốn tín dụng hệ thống ngân hàng cho vay BĐS. Nguồn: FiinRatings

Thách thức đặt ra

Thực tế cho thấy, các kênh vốn cho thị trường BĐS đều đang gặp những thách thức khá lớn. Với tín dụng ngân hàng là việc kiểm soát rủi ro tín dụng, rủi ro tín dụng cao và rủi ro pháp lý dự án cao.

Đối với kênh trái phiếu doanh nghiệp, các sự kiện vi phạm nghĩa vụ nợ gần đây làm cho niềm tin của nhà đầu tư vào sản phẩm trái phiếu doanh nghiệp xuống thấp. Bên cạnh đó, rủi ro pháp lý dự án cao trong khi vốn nước ngoài vào BĐS vẫn bị ảnh hưởng do môi trường lãi suất quốc tế cao.

Với nguồn vốn người mua trả trước, nguồn này cũng bị ảnh hưởng do giá BĐS cao trong khi thu nhập người mua nhà đang bị ảnh hưởng. Cùng với đó, dù lãi suất tín dụng mua nhà có xu hướng giảm gần đây nhưng vẫn rủi ro từ pháp lý dự án và cơ chế thả nổi.

Đối với kênh vốn từ nguồn hợp tác kinh doanh, nguồn này cũng bị hạn chế do chủ trương kiểm soát rủi ro tín dụng của Ngân hàng Nhà nước về việc sử dụng đúng mục đích vay, hạn chế góp vốn và hợp tác kinh doanh (Thông tư 06 sửa đổi Thông tư 39 mặc dù đã được hoãn theo Thông tư 10). Bên cạnh đó, kênh trái phiếu cũng bị hạn chế mục đích phát hành trái phiếu (NĐ65).

Có thể nói, hiện nay, chất lượng tín dụng doanh nghiệp BĐS có diễn biến thấp đi trong bối cảnh chất lượng tín dụng của các chủ đầu tư đang yếu dần. Theo đó, thị trường BĐS gặp nhiều khó khăn, khả năng thực thi cũng như bán hàng của các nhà phát triển BĐS bị ảnh hưởng đáng kể thể hiện qua tỉ lệ doanh thu nhận trước/hàng tồn kho giảm mạnh.

Ngoài ra, sức khỏe tài chính và khả năng thanh khoản của các doanh nghiệp BĐS cũng suy yếu khi áp lực trả nợ và gốc vay lớn trong khi dòng tiền từ hoạt động kinh doanh không đủ để đáp ứng.

Đáng chú ý, trong khi nhu cầu mua BĐS lớn nhưng vấn đề là phía cung/pháp lý làm ảnh hưởng đến khả năng hoàn thành dự án và vấn đề tính khả thi cấp vốn của các ngân hàng (bankability) vẫn là một thách thức lớn.

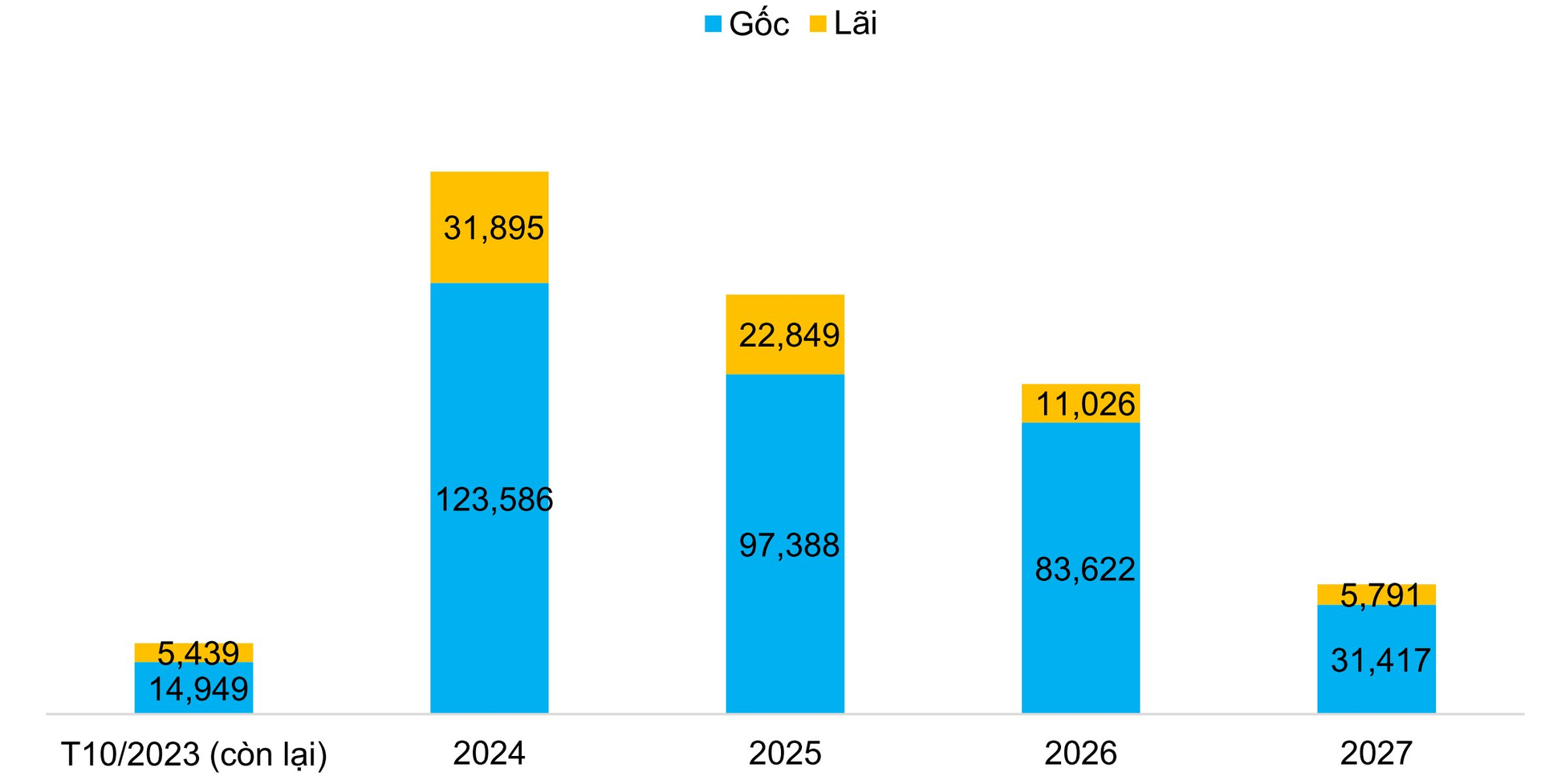

Triển vọng 2024 vẫn chưa rõ và phụ thuộc lớn vào việc tập trung tháo gỡ nợ xấu trái phiếu doanh nghiệp và nợ vay BĐS mặc dù tín dụng kinh doanh BĐS đã tăng trưởng trở lại (+21,86% cho 9 tháng 2023) nhưng quy mô còn quá nhỏ so với nhu cầu vốn lĩnh vực này. Trong khi đó, áp lực phải trả cả gốc và lãi từ trái phiếu doanh nghiệp của các doanh nghiệp BĐS trong 12-24 tháng tới là tương đối lớn với tổng số tiền lên đến 275,7 nghìn tỷ đồng.

Dòng tiền phải trả từ trái phiếu dự kiến của các doanh nghiệp BĐS (Tỷ VND). Nguồn: FiinRatings

Giải pháp khơi thông nguồn vốn tín dụng

Giải pháp khai thông nguồn vốn tín dụng BĐS cần sự quyết liệt triển khai của các bên và các trái chủ có thể phải chấp nhận giảm giá trị trái phiếu (hair-cut), lượng giá trị bị giảm đi theo một tỉ lệ nhất định để giúp giảm số nợ và cũng có thể được biến thành cổ phần của các trái chủ trong các doanh nghiệp/ngân hàng phát hành.

Ngoài biện pháp “kỹ thuật”, quan trọng nhất là cần thực hiện có hiệu quả các giải pháp tháo gỡ pháp lý dự án, các dự án đã giải phóng mặt bằng và chỉ cần thực hiện nghĩa vụ thuế và cấp phép xây dựng. Các công trình khác được rà soát và xem xét khả năng đóng tiền để ra sổ đỏ. Ngoài ra, cũng cần có chương trình kích cầu tín dụng nhà ở khép kín, đẩy mạnh tín dụng cho người mua nhà với điều kiện cụ thể cho các bên, trong đó tập trung phân khúc trung – thấp cấp.

Đặc biệt, cần sớm cải thiện minh bạch thông tin và đẩy mạnh phát hành trái phiếu trở lại. Thực tế cho thấy, hoạt động phát hành trái phiếu đang khôi phục trở lại. Các dự án sạch về pháp lý với sự chủ động minh bạch thông tin một cách phù hợp vẫn có cơ hội huy động vốn.

Trước mắt, thị trường đang kỳ vọng sửa đổi Thông tư 02 (tạo điều kiện cơ cấu lại tín dụng) và sửa đổi Nghị định 08 (giãn hoãn trái phiếu doanh nghiệp) sẽ có ảnh hưởng tích cực lên thị trường trái phiếu doanh nghiệp, tuy nhiên tác động lây chéo sang tín dụng ngân hàng là rủi ro lớn hiện nay, nhất là các ngân hàng có bộ đệm vốn thấp hoặc bao phủ nợ xấu thấp.

Với việc 147 tổ chức phát hành (TCPH) vi phạm trả lãi/gốc đã được nhận diện, giúp thị trường xác định nhóm các TCPH có tài chính lành mạnh, là cơ sở và tiền đề cho việc khôi phục hoạt động phát hành trái phiếu doanh nghiệp của nhóm TCPH là các doanh nghiệp BĐS nói riêng và thị trường nói chung.

Nhịp Sống Thị Trường